(Bài gốc của PlanB xuất bản với tựa đề Modeling Bitcoin’s Value with Scarcity – Bản dịch tiếng Việt được thực hiện bởi Bao Phuong Nguyen)

Giới thiệu

Satoshi Nakamoto đã xuất bản Sách Trắng (white paper) Bitcoin vào ngày 31/10/2018 [1], tạo ra khối genesis bitcoin 03 tháng 1 năm 2009 và phát hành mã bitcoin vào ngày 08 tháng 1 năm 2009. Đó là điểm bắt đầu của hành trình dẫn đến thị trường bitcoin (BTC) trị giá 70 tỷ đô la hôm nay.

Bitcoin là một tài sản kỹ thuật số mang tính chất khan hiếm đầu tiên mà chúng ta từng thấy. Tính chất này của Bitcoin có thể được so sánh với kim loại vàng & bạc, có thể được gửi qua mạng internet, sóng radio, vệ tinh, vân vân.

“Hãy tưởng tượng có một kim loại cơ bản khan hiếm như vàng, nhưng lại mang các tính chất sau: Màu xám, không phải là một chất dẫn điện tốt, không đặc biệt mạnh […], không hữu ích cho bất kỳ mục đích thực tế hay trang trí nào, và một tính chất ma thuật đặc biệt khác như: có thể được vận chuyển thông qua kênh liên lạc” – Nakamoto [2]

Chắc chắn rằng sự khan hiếm kỹ thuật số này có giá trị. Nhưng giá trị bao nhiêu? Trong bài viết này, tôi sẽ đem sự khan hiếm này đi định lượng, và sử dụng phương thức stock-to-flow để định ra mô hình giá trị của Bitcoin.

Sự khan hiếm và Lưu lượng thị trường (Scarcity and Stock-to-Flow)

Từ điển hay định nghĩa sự khan hiếm là “một tình huống mà một vật nào đó không thể được tìm thấy hoặc sở hữu một cách dễ dàng”, và “sự thiếu hụt của một cái gì đó”

Nick Szabo có một định nghĩa hữu ích hơn là “chi phí bắt buộc” (Unforgeable costliness)

“Đồ cổ, thời gian và vàng có điểm chung gì?” Chúng rất tốn kém, do chi phí ban đầu hoặc do tính chất lịch sử, và rất khó để giả mạo sự đắt giá này. Có một số vấn đề liên quan đến việc áp dụng các chi phí bắt buộc này trên máy tính. Nếu chúng ta có thể vượt qua các cản trở này, thì chúng ta có thể tạo ra giá trị đặc biệt” – Szabo [3]

“Các loại kim loại quý và đồ sưu tập có một mức độ khan hiếm bắt buộc nhất định, vì rất khó để tạo ra nó. Điều này đã từng cung cấp cho tiền giá trị cực kỳ độc lập với bất kỳ một bên thứ ba đáng tin cậy nào. [Nhưng], các loại tài sản này không thể dùng được qua internet. Do đó, sẽ rất tuyệt vời nếu có một giao thức nào đó, có thể tạo ra giá trị khan hiếm bắt buộc, vận hành trên internet, có ít sự phụ thuộc vào một bên thứ ba, được lưu trữ với độ an ninh tốt, có thể trung chuyển, và được kiểm chứng mà ít phụ thuộc vào một đơn vị thứ ba. Vàng số” – Szabo [4]

Bitcoin cần có chi phí bắt buộc này, bởi vì cần rất nhiều điện năng để tạo ra bitcoin. Sự sản xuất Bitcoin không thể dễ dàng bị giả mạo. Lưu ý rằng tính chất này rất khác với tiền pháp định và các đồng altcoins không có giới hạn cung cấp, không có bằng-chứng-công-việc “Proof-Of-Work” (PoW), có hash rate thấp, hoặc có một nhóm người hoặc công ty có thể dễ dàng ảnh hưởng tới nguồn cung.

Saifedean Ammous nói về sự khan hiếm trên phương diện tỷ lệ stock-to-flow (SF). Ông giải thích tại sao vàng và bitcoin rất khác so với các hàng hoá tiêu thụ khác như đồng, kẽm, niken, đồng thau, vì vàng và bitcoin có chỉ số SF cao.

“Với bất kỳ hàng hoá tiêu thụ nào [..], tăng gấp đôi nguồn cung sẽ làm giảm giá trị của lượng dự trữ, giảm giá thị trường và gây bất lợi cho các người sở hữu. Đối với vàng, sự tăng giá làm tăng gấp đôi sản lượng hằng năm sẽ không đáng kể, tăng 3% lượng dự trữ thay vì 1.5%”

“Tỷ lệ cung vàng luôn thấp đều, chính là lý do cơ bản giúp nó duy trì vai trò tiền tệ trong suốt lịch sử nhân loại”

“Tỷ lệ lưu lượng thị trường (stock-to-flow ratio) cao của vàng khiến nó trở thành loại hình hàng hoá có độ biến động lượng cung thấp nhất.”

“Lượng dự trữ của Bitcoin trong năm 2017 lớn hơn khoảng 25 lần so với các đồng tiền mới được sản xuất trong năm 2017. Con số này vẫn ít hơn một nửa tỷ lệ của vàng, nhưng vào năm 2022, tỷ lệ lưu lượng thị trường của Bitcoin sẽ qua mặt vàng” – Ammous [5]

Thế nên, sự khan hiếm có thể được định lượng bằng SF.

SF = stock / flow

Stock là số lượng dự trữ hiện có. Flow là sản lượng sản xuất ra mỗi năm. Thay vì SF, mọi người cũng sử dụng chỉ số tăng trưởng nguồn cung (flow/stock). Lưu ý rằng SF = 1 / tốc độ tăng trưởng nguồn cung

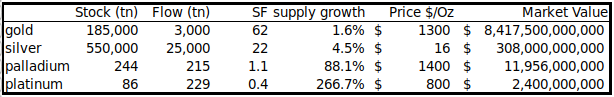

Cùng tham khảo một số Stock-to-Flow

Vàng có chỉ số SF cao nhất, mất khoảng 62 năm để có lượng lưu trữ vàng như hiện tại. Tiếp theo là Bạc, SF 22. Chỉ số SF cao này biến chúng thành hàng hoá tiền tệ.

Palladium, bạch kim và các loại hàng hoá khác có chỉ số SF xấp xỉ 1. Lưu lượng hiện tại thường bằng hoặc thấp hơn sản lượng hằng năm, làm cho việc sản xuất trở nên rất quan trọng. Hầu như là không thể tăng chỉ số SF của các loại hàng hoá, bởi vì khi có tín hiệu tích trữ, dẫn đến giá tăng, nên sản xuất sẽ tăng, và vì thế giá lại giảm. Rất khó để thoát ra khỏi cái vòng này.

Lưu lượng Bitcoin hiện giờ vào tầm khoảng 17.5 triệu, và hàng năm có thêm 0.7 triệu, chỉ số SF = 25. Điều này đặt bitcoin vào danh mục hàng hoá tiền tệ như vàng và bạc. Giá trị thị trường của Bitcoin hiện giờ vào khoảng 70 tỷ Đô la.

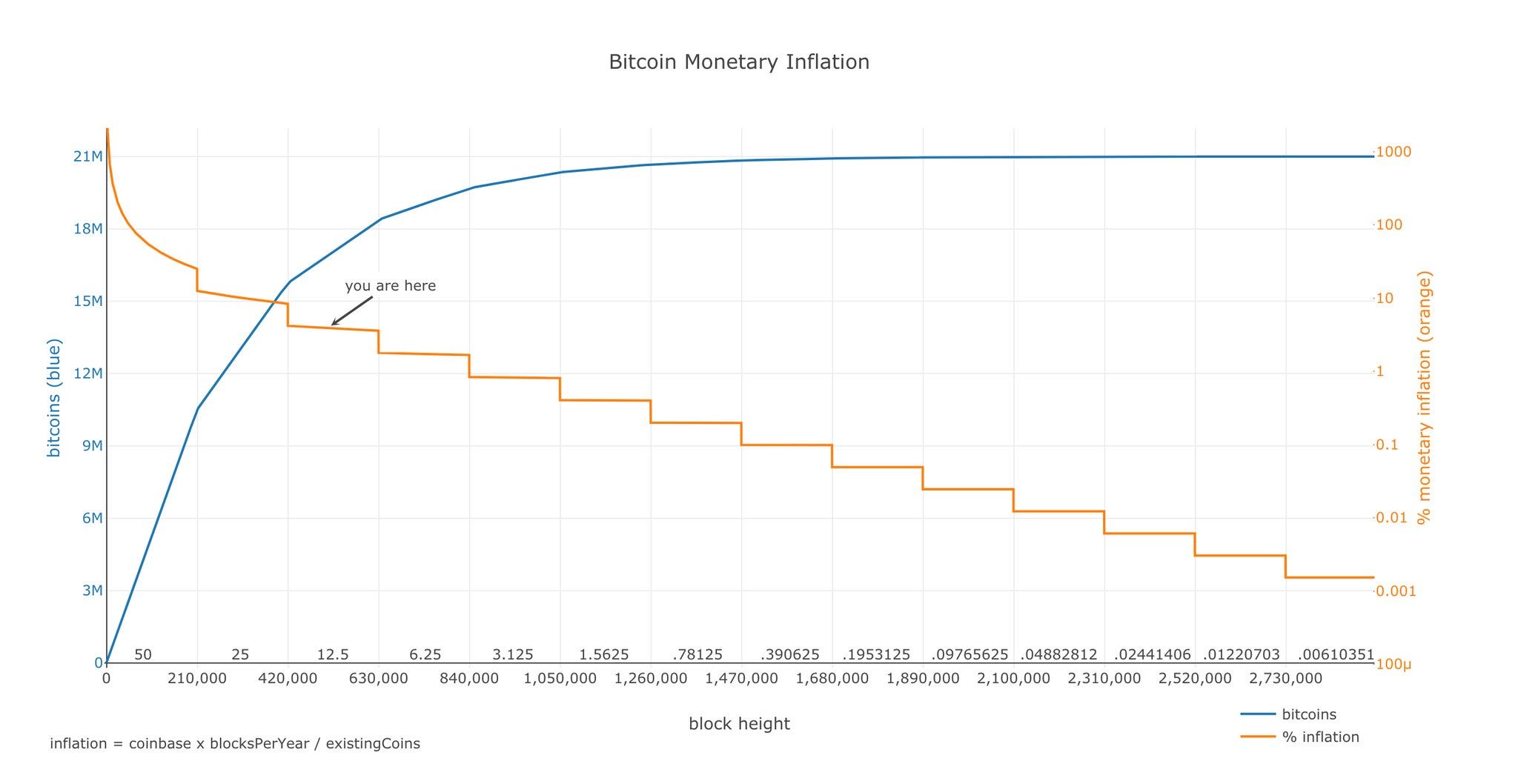

Tổng số Bitcoin là cố định. Bitcoin mới được tạo ra trong mỗi khối mới được đào. Trung bình sẽ có một khối được đào mỗi 10 phút, khi các thợ đào xác định hàm băm mã hoá hợp lệ thoả mãn PoW. Giao dịch đầu tiên của mỗi khối, được gọi là coinbase, chứa phần thưởng cho thợ đào tìm ra khối đấy. Phần thưởng bao gồm: phí mà mọi người trả cho các giao dịch trong khối đó, và các đồng tiền mới được tạo ra (Subsidy). Subsidy bắt đầu với 50 bitcoin, và sẽ giảm phân nửa sau 210,000 khối (tầm khoảng 4 năm). Đó là lý do tại sao sự việc giảm nửa (halving) rất quan trọng với bitcoin và chỉ số SF. Halving cũng tăng chỉ số tăng trưởng nguồn cung (trong ngữ cảnh bitcoin thường được gọi là “lạm phát tiền tệ”) bị đẩy mạnh và không suôn sẻ.

Stock-to-Flow và Giá trị

Giả thuyết trong bài nghiên cứu này là sự khan hiếm trực tiếp thúc đẩy giá trị, và được đo đạc bởi SF. Nhìn vào bảng thống kê bên trên, có thể khẳng định rằng giá trị thị trường có xu hướng tăng khi SF tăng. Bước tiếp theo là thu thập dữ liệu và tạo mô hình thống kê.

Dữ liệu

Từng tháng, tôi tính toán chỉ số SF và giá trị của Bitcoin. Từ tháng 12/2009 tới tháng 2/2019 (tổng cộng 111 điểm dữ liệu). Số lượng khối mỗi tháng có thể được truy vấn trực tiếp từ bitcoin blockchain bằng Python/RPC/bitcoind. Số khối thực tế khác nhiều so với lý thuyết, bởi vì các khối không được tạo ra chính xác mỗi 10 phút (ví dụ: trong năm 2009 số lượng block (khối) ít hơn nhiều). Với số lượng khối mỗi tháng và lượng block có trợ cấp subsidy, bạn có thể tính sản lượng sản xuất ra mỗi năm (flow) và số lượng dự trữ hiện có (stock). Tôi cũng đã tính toán các đồng tiền bị mất bằng cách bỏ qua 1 triệu đồng đầu tiên (7 tháng) trong thống kê chỉ số SF. Tôi sẽ nghiên cứu thêm trong tương lai để có tính toán chính xác hơn cho lượng coin bị mất.

Dữ liệu về giá bitcoin có thể được tìm thấy từ nhiều nguồn, bắt đầu từ tháng 7/2010. Tôi thêm giá Bitcoin được biết đến đầu tiên ($1 cho 1309 BTC vào tháng 10/2009, báo giá đầu tiên là $0.003 trên Bitcoin Market vào 3/2010, 2 chiếc bánh pizza trị giá $41 cho 10,000 BTC vào tháng 5/2010). Khảo cổ học dữ liệu sẽ là một chủ đề cho nghiên cứu trong tương lai.

Chúng ta đã có các điểm dữ liệu cho vàng (SF 62, giá trị thị trường 8.5 nghìn tỷ USD) và bạc (SF 22, giá trị thị trường 308 tỷ USD), mà tôi sử dụng làm điểm chuẩn.

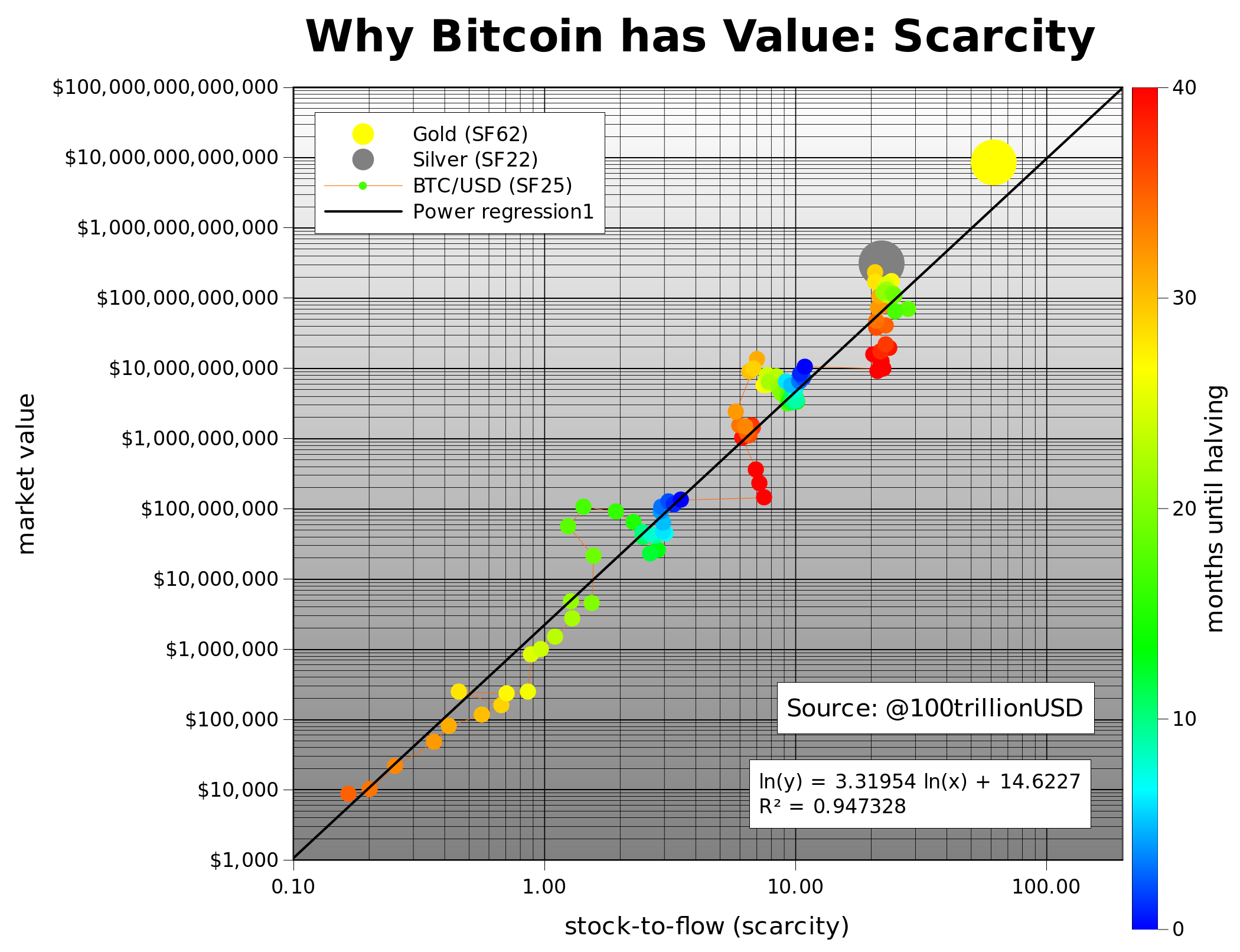

Mô hình

Biểu đồ đầu tiên của SF với giá trị thị trường cho thấy rằng tốt hơn là nên sử dụng giá trị logarithmic hoặc axis cho giá trị thị trường, bởi vì nó trải dài qua 8 hàng đơn vị (từ $10,000 tới $100 triệu). Sử dụng giá trị logarit và axis cho SF cũng cho thấy mối quan hệ đồ thị đi lên (giải thích: đồ thị hàm số y = ax+b) giữa ln(SF) và ln(giá trị thị trường). Lưu ý rằng tôi sử dụng logarit tự nhiên (ln với cơ sở e) và logarit không thường thấy (log với cơ sở 10), sẽ mang lại kết quả tương tự.

Kết hợp phương pháp Linear regression với dữ liệu, ta thấy một sự thật hiển nhiên: mối quan hệ thống kê giữa SF và giá trị thị trường (95% R2, ý nghĩa của F 2.3E-17, p-Value của độ dốc 2.3E-17). Khả năng chỉ số SF và giá trị thị trường do tình cờ gần như bằng không. Tất nhiên các yếu tố khác cũng ảnh hưởng tới giá trị, luật lệ, hack và các tin tức khác.

Đó là lý do vì sao R2 không phải là 100% (và không phải tất cả mọi chấm đều ở trên đường màu đen). Tuy nhiên, yếu tố chủ đạo là sự khan hiếm / SF

Một điểm rất thú vị là vàng và bạc, trong khi được xếp vào một thị trường hoàn toàn khác lại cùng trong một nhóm chỉ số SF với bitcoin. Đó càng tăng lên lòng tin cho mô hình tính toán này. Lưu ý tằng tại đỉnh điểm của thị trường vào tháng 12/2017, SF của bitcoin là 22 và tổng giá trị là 230 tỷ Đô la, rất gần với bạc.

Bởi vì sự kiện halving có ảnh hưởng rất lớn tới SF, tôi để khoảng trống tô màu trên biểu đồ vài tháng cho tới khi có halving tiếp theo. Màu xanh đậm là tháng có halving, màu đỏ là ngay sau khi sự kiện này diễn ra. Lần halving tiếp theo sẽ là 2020. Hiện tại SF là 25 và sẽ thành 50, rất gần với vàng (SF 62).

Giá trị toàn thị trường của Bitcoin được dự đoán sau halving tháng 5/2020 là 1 nghìn tỷ USD, vậy thì giá bitcoin sẽ vào tầm khoảng 55,000 USD. Điều này khá là ngoạn mục. Tôi đoán là thời gian sẽ cho chúng ta câu trả lời vào tầm khoảng 1 hoặc 2 năm sau khi halving, vào năm 2020 và 2021. Đó sẽ là một ví dụ tuyệt vời cho mô hình này.

Mọi người hỏi tôi nguồn tiền cho thị trường Bitcoin 1 nghìn tỷ đến từ đâu? Câu trả lời là: bạc, vàng, các quốc gia với lãi suất âm (châu Âu, Nhật Bản, sắp tới sẽ là Mỹ), quốc gia chính phủ đàn áp như Venezuela, Trung Quốc, Iran, Thổ Nhĩ Kỳ,…, các tỷ phú và triệu phú chống lại việc nới lỏng định lượng (QE) và các tổ chức đầu tư khám phá các loại hình tài sản hiệu suất tốt nhất của 10 năm qua.

Tất nhiên chúng ta cũng có thể dựng mô hình giá bitcoin trực tiếp với SF. Công thức có các thông số khác nhau, nhưng kết quả vẫn như thế, 95% R2 và giá dự đoán của Bitcoin là $55,000 với SF là 50 sau halving 2020.

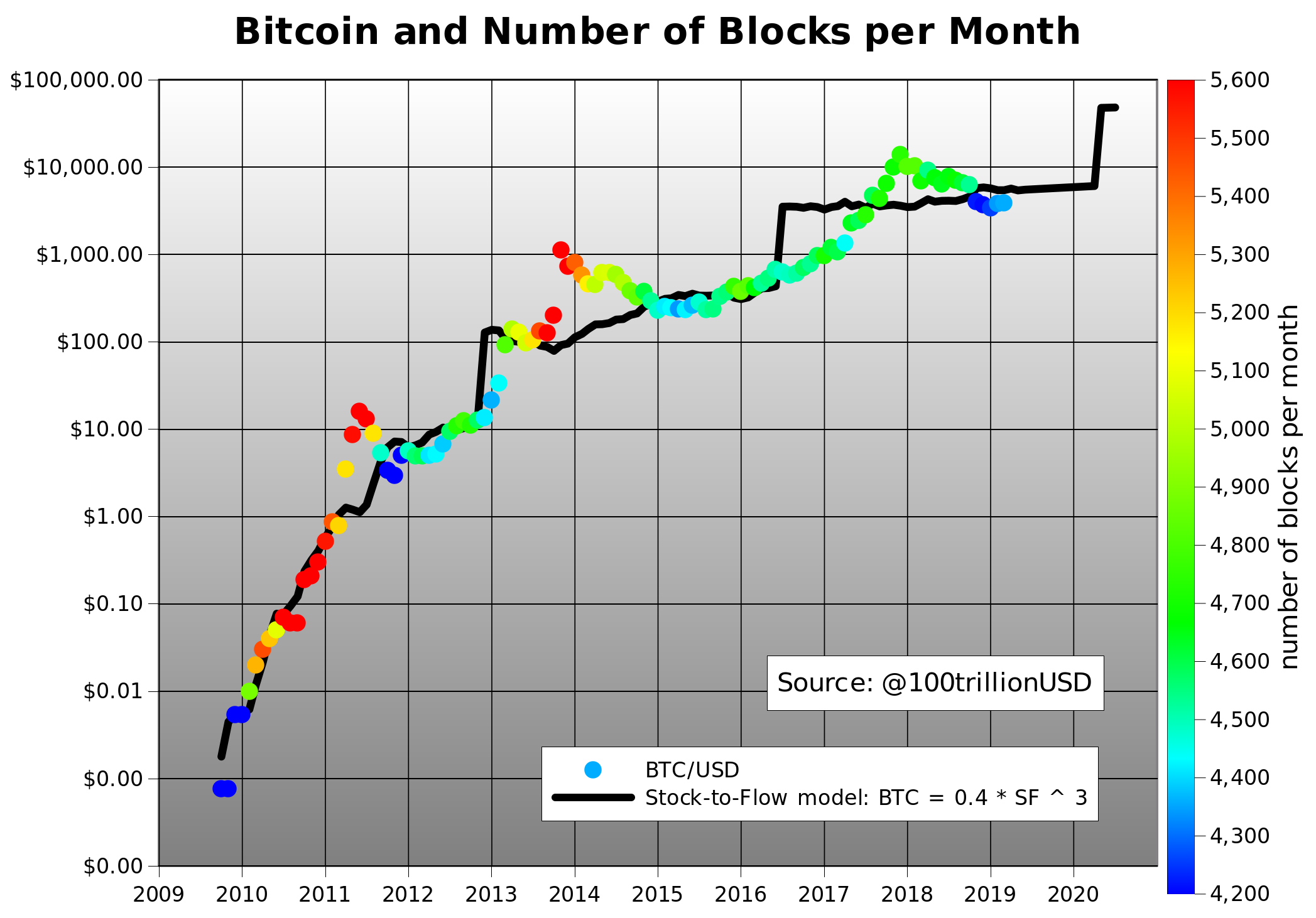

Tôi đã vẽ giá mô hình bitcoin dựa trên SF (đường màu đen) và giá bitcoin thực tế theo thời gian, với số lượng khối là lớp phủ màu (cột màu bên trái của đồ thị).

Đúng như mô hình tính toán dự đoán, đặc biệt là sự điều chỉnh giá diễn ra gần như lập tức sau halving tháng 11/2012. Tốc độ điều chỉnh giá sau tháng 6/2016 chậm hơn rất nhiều, có thể là do Ethereum cạnh tranh và việc DAO bị hack. Hơn nữa, trong năm đầu tiên 2009, chúng ta có ít blocks hơn trong một tháng (màu xanh dương) và trong khoảng thời gian khó khăn thị trường đi xuống cuối năm 2011, giữa 2015 và cuối 2018. Sự ra đời của máy đào GPU 2010-2011 và ASIC vào năm 2013 làm tăng lượng blocks mỗi tháng (màu đỏ)

Kết luận

Bitcoin là loại hình tài sản điện tử có giới hạn đầu tiên trên thế giới. Nó hiếm như bạc & vàng, có thể được gửi qua mạng internet, sóng radio, vệ tinh…

Chắc chắn sự khan hiếm kỹ thuật số này có giá trị. Nhưng bao nhiêu? Trong bài viết này, tôi định lượng sự khan hiếm bằng cách sử dụng Stock-To-Flow và sử dụng Stock-To-Flow để mô hình hóa giá trị bitcoin.

Có tồn tại một mối quan hệ có ý nghĩa thống kê giữa lưu lượng thị trường (stock-to-flow) và giá trị thị trường (market value). Khả năng mối quan hệ này là do tình cờ gần như bằng không.

Chúng ta còn có thêm niềm tin vào mô hình:

Vàng và bạc là hai thị trường hoàn toàn khác, cũng phù hợp với các mô hình giá trị bitcoin dựa trên SF.

Có dấu hiệu của một mối quan hệ power law.

Mô hình dự đoán giá trị thị trường bitcoin là 1 nghìn tỷ đô la sau khi halving tháng 5/2020, có nghĩa là giá bitcoin là 55.000 đô la.

Nguồn: Medium

Tham khảo thêm:

Lí thuyết thị trường hiệu quả và mô hình Lưu lượng Thị trường (Stock to Flow) Bitcoin